Привлекательность данной категории вкладов растёт. Это надежный источник пассивного заработка и грамотная инвестиция, потому они и пользуются спросом.

Разобравшись в их разновидностях, можно не только повысить свою финансовую грамотность, но и увеличить доходность, ведь привилегированные ценные бумаги — инструмент, доступный каждому.

И хотя права и ограничения устанавливаются на уровне национального законодательства, то есть различаются в разных странах, есть ряд особенностей, типичных для всего мира.

Чем привилегированные акции отличаются от обычных

Они позволяют отдельным людям владеть частью крупных компаний, вместе с ними получать прибыль и влиять на их дальнейшее будущее.

Большинство людей рассматривают эту категорию вложений как надежную и выгодную, ведь получать прибыль можно практически сразу.

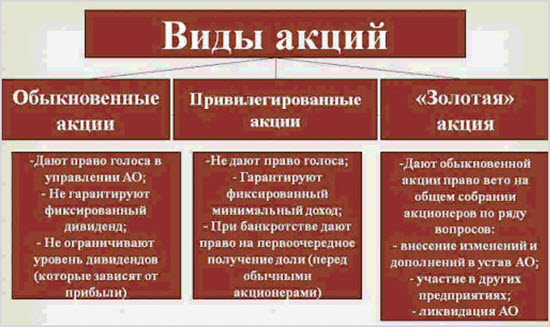

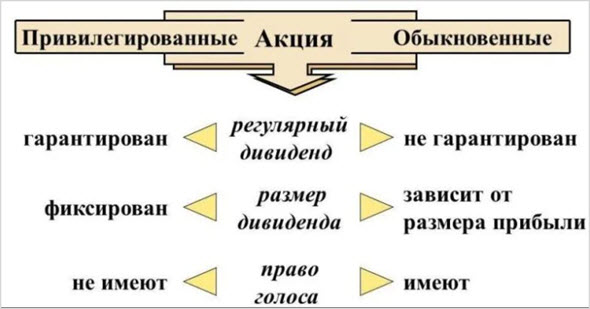

Различают всего два типа: привилегированные и обыкновенные. Они разнятся в корне, у каждого есть свои сильные и слабые стороны.

Ранее такие акции оформлялись и на предприятия, но сейчас только на физическое и юридическое лицо. Нынче все они именные, а информация о вкладчиках регистрируются в общем реестре.

Читайте также: Что такое Ликвидность, Овердрафт и НДС

Привилегированные могут наделять своего владельца дополнительными полномочиями в управлении компанией, а могут, наоборот — лишать.

Иногда их путают с учредительскими акциями, поскольку те также позволяют принимать участие в голосованиях и решать будущее компании.

Они дают возможность своему вкладчику получать фиксированный доход, который не меняется и не зависит от прибыли компании.

Обыкновенные позволяют своему хозяину голосовать на собраниях (чаще всего 1 акция расценивается, как 1 голос).

Дивиденды выплачиваются из чистой прибыли, а их размер называет совет директоров. Доходность распределяется пропорционально: чем больше сумма вложений, тем больше будет и прибыль.

Преимущества и недостатки

Здесь все довольно прозаично:

- Обладатель получает гарантированный заработок.

- Его размер зачастую зафиксирован в виде конкретной суммы или доле от чистой прибыли.

- Российское законодательство защищает вкладчиков: если по какой-то причине дивиденды задержали, то их обладатели могут голосовать на общем собрании, тем самым определяя судьбу компании.

- Обычно обладатели таких ценных бумаг не могут участвовать в принятии решений. Но на практике они часто создают независимую «страту», которая может опровергнуть некоторые ключевые решения, такие как слияние.

- Если по каким-то причинам предприятие будет ликвидировано, то владельцы прев. вкладов в первую очередь получат возврат инвестированных денег, а обладатели обыкновенных — во вторую.

- В каждом уставе в обязательном порядке обозначается ликвидационная стоимость привилегированных ценных бумаг. Таким образом их обладатели имеют права на имущество, и в случае исчезновения предприятия по-прежнему «будут в выигрыше».

Недостатки тоже нельзя игнорировать:

- Организация может потребовать выпущенные ценные бумаги обратно в любой момент, без комментариев и объяснений.

- Часто данный тип вложений лишен права голоса, что чревато непредсказуемым развитием событий.

- Поскольку размер прибыли указывается при выпуске, то в случае роста прибыли компании их ценность будет падать, что станет особенно ощутимо в конце срока.

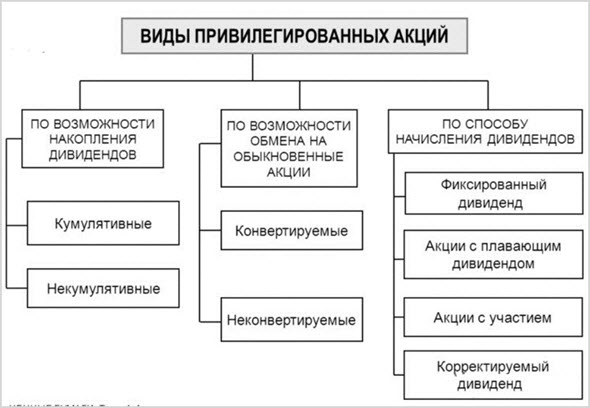

Виды привилегированных акций

В первую категорию попали те, которые предоставляют своему вкладчику определённое количество преимуществ в обмен на возможность голосовать. Здесь владелиц имеет стабильный заработок, который рассчитывается ещё в момент выпуска ценных бумаг.

Ко второй категории относятся кумулятивные ценные бумаги, которые имеют те же самые преимущества. За их владельцем закрепляется возможность получать дивиденды в конкретные сроки.

Если по какой-то причине прибыль не выплачивается, то обладатель временно получает возможность голосовать до того момента, как выплаты возобновятся.

Отличия префов от облигаций

Облигации — древнейший тип инвестирования. Говоря простым языком, это долговые обязательства, по своей природе похожие на кредиты.

Именно проводя аналогию с ними проще всего разобраться с данным понятием. Организация (государство или органы власти), выпустившие их, будут пользоваться деньгами тех, кто их приобрел.

Но за это им придется выплачивать проценты, установленные по договоренности. По истечении установленного срока организация, которая их выпустила, выкупает все обратно.

Статья по теме: Где лучше хранить деньги для приумножения

Преф — это своеобразный слэнг, типичный для работников фондового рынка. Этим коротким словом они обозначают привилегированные ценные бумаги, опираясь на англоязычная происхождение термина.

Данную категорию зачастую сравнивают с облигациями — ещё одним инструментом дохода. Причина аналогии в фиксированной доходности, которая гарантируется и облигациями, и префами. Помимо этого, для обоих видов инвестиций нет привязки к прибыли предприятия — дивиденды поступают на счёт вкладчиков, что несомненно очень выгодно.

Тем не менее, префы в качестве долгосрочной инвестиции уступают облигациям, преимущественно потому, что рынок акций по своей природе подвержен волатильности в большей степени. Особенно это касается инвестиций сроком более 5 лет.

- Оба вида выпускаются организациями для того, чтобы привлечь капитал и стремительно развивать бизнес. Однако важный момент: если у предприятия трудности, выплаты по префам могут быть заморожены, а вот по облигациям — никогда.

- Зато первые часто дают больше возможностей для заработка, особенно если рассматривается срок в 1-3 года.

- И те, и другие проходят оценку крупнейших рейтинговых организаций. Префы часто получают низкий кредитный рейтинг в сравнении с облигациями, поскольку различаются в гарантиях.

- Еще одно существенное различие в том, что в случае банкротства все обладатели долговых обязательств, включая облигации, получат компенсацию раньше, чем те, у кого на руках акции.

Доходность по привилегированным акциям

Несомненно, это ценный источник дохода для каждого вкладчика. Он предсказуем и довольно стабилен, поэтому на него можно рассчитывать также, как на банковский депозит.

Даже если у предприятия есть сложности с выплатами, именно владельцы префов первыми получат свои дивиденды, а только после них очередь дойдет для остальных вкладчиков. Такая же последовательность соблюдается и в том случае, когда организацию собираются продавать или реорганизовывать.

Как купить префы

Покупка осуществляется через посредника — брокера. Он обеспечит выход на официальную биржу, где и осуществится покупка. Для начала нужно выбрать квалифицированного брокера, который имеет лицензию, а дальше процедура происходит автоматически, по налаженной стандартной схеме.

Есть и исключения. К примеру, ценные бумаги банка можно купить непосредственно у него, при чем каждый клиент вправе это сделать.

При всей привлекательности данной темы и потенциальной выгоды нельзя забывать про риски. Именно это слово должно ассоциироваться с обсуждаемыми терминами, а не только регулярный, стабильный доход.

И все же данный тип заработка пользуется спросом, ведь это уникальная возможность получать доход, проявляя минимум активности.