Платежные операции не всегда осуществляет специалист. Иногда эта необходимость возникает у бизнесменов, владельцев ИП и людей без экономического образования.

Однако, форма документа достаточно сложная, легко запутаться в его заполнении и отправить деньги постороннему. Для того, чтобы проблемы не возникали, нужно знать, где найти точный номер корсчета. Не менее важна разница между ним и расчетным.

Что такое корреспондентский счет

Корсчет используется для финансовых операций между юридическими лицами, ведущими финансовую деятельность.

Он используется для расчетов с Центробанком и требуется для:

- уплаты налогов;

- валютных операций;

- денежных переводов;

- перечисления з/п;

- размещения свободных средств и др.

Отрывают к/с в любых банках, их может быть несколько, количество не ограничено. Обязательно подписание соглашения.

Центробанк контролирует правомерность операций. Из показателей к/с формируется рейтинговая оценка компании.

Другие банки заводят счет в ЦБ РФ, чтобы вести учет, формировать резервы и т.д. Чтобы открыть к/с нужен пакет документов, включающий:

- заявление;

- копии лицензии, паспорта, учредительных документов, свидетельства о регистрации ФНС, приказов сотрудников;

- свидетельство ОГРН;

- заверение о принадлежности сотрудников к должности бухгалтера;

- образцы подписей данных сотрудников;

- оттиск печати;

- список учредителей/акционеров (при наличии).

К/с может открыть только финансовая организация. Даже если она находится за рубежом, все сведения обязаны каждый месяц отправляться в ЦБ РФ. Переводить средства и совершать другие операции между корсчетами одного учреждения незаконно.

Читайте также: Почему не дают кредит и что надо делать

Межбанковские операции происходят с использованием счетов, обслуживающих компании или сторонних к/с, открытых еще одной организацией. Иногда прибегают к помощи клиринговых центров.

Два типа корсчетов:

- Приходной. Предназначен для входящих средств, которые пересылаются только на расчетный счет владельца.

- Расходный. На него приходят деньги с р/с, пересылка допустима и на к/с хозяина, и иным лицам.

Три возможных варианта начисления процентов:

- Без начисления. Популярность корсчета снижается.

- Начисление по общим правилам. Обычно уровень к/с больше, чем у р/с.

- Начисление по повышенной ставке. Способ непопулярен, потому что банковская система усложняется.

Корреспондентские переводы бывают внутренними, происходящими внутри РФ на национальном рынке или международными, актуальными для валютных и всемирных рынков.

Порядок зачисления средств на счет контролирует ЦБ РФ. При переводе он уведомляет получателя и проверяет законность операции.

Если все в порядке, он присылает итоги проверки получателю, а уведомление о поступлении – РКЦ, который и переводит средства. Номер к/с состоит из 20-ти цифр.

Отличия от расчетного счета

Главное отличие в том, что расчетный счет может открыть любая фирма. Каждому клиенту банка разрешено проводить с его помощью такие операции, как:

- переводы;

- получение платежей;

- займы;

- выплаты з/п;

- выплаты по решению суда и др.

Не у всех компаний или ИП есть р/с, но они значительно облегчают работы. Разрешается иметь несколько счетов, но нужно выбрать один основной.

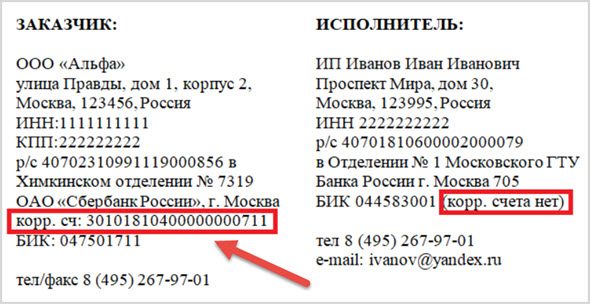

Внешнее отличие корреспондентского счета от р/с – структура. Номера обоих «кодируются», но по разному принципу.

Для перечисления средств в банк прописывается р/с компании и к/с ЦБ РФ, даже если сами средства направляются в другую кредитную организацию. В банке, где уже открыт р/с, не должно быть к/с этого лица.

Основные отличия

Проще всего отличия двух видов финансовых операций представить в таблице:

| Корреспондентский счет | Расчетный счет |

|---|---|

| Открывают банки в других банках. | Открывают небанковские учреждения. |

| Для работы с клиентами. | Для работы с банком. |

| Кредиты не выдают. | Кредиты выдают. |

Как и где узнать корреспондентский счёт

Реквизиты банка размещают на его официальной странице. Узнать реквизиты корсчета организации можно:

- посетив банковское отделение;

- по горячей линии с помощью кодового слова;

- отправив электронное заявление.

Также информация о корсчетах прописана на последнем листе договора, в подпункте «Реквизиты сторон». Но если бумага составлена больше двух лет назад, данные могут быть неактуальны.

Иногда к/с виден в личном кабинете банка. Он расположен в графе «Дополнительно» или всплывает во время оформления операции. Желательно воспользоваться двумя способами, чтобы удостовериться в правильности номера.

В случае ошибки деньги спишут со счета, но до получателя они не дойдут. Вернуть их реально, но потребуется много времени и документов.

Классификация и структура корсчетов

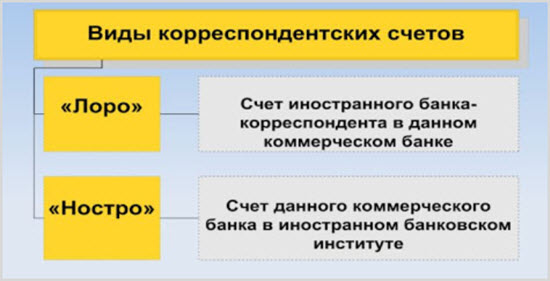

К/с подразделяются на:

- Ностро. Текущие счета, отраженные в пассиве корреспондента.

- Лоро. Текущие счета, отраженные в активе корреспондента.

- Востро. Счета иностранных банков.

Распределить к/с по этой классификации можно только относительно конкретного банка, ведь один и тот же счет выступает в сразу в двух ролях. «Лоро» имеют наибольшую значимость при обеспечении платежей и начислении процентов. «Ностро» осуществляют зеркально.

Для корсчета важно, по какому пути происходит передача информации о переводах. Это может быть спецсвязь, телеграфическая, электронная или телетайп. Из-за этого банки стараются владеть самым современным программным оснащением.

Это надо знать: 20 реальных способов заработка в свободное время онлайн

К/с – депозитный счет до востребования. Большинство его функций совпадает с функциями р/с, разница в действиях банка. В РФ корсчета появились в 1991 году.

Требования к расчетам:

- оперативность;

- точность;

- надежность;

- безопасность;

- соответствие запросам клиентов;

- экономическая безопасность.

Принцип расчетов – поддержание ликвидности банка. Контролирует процесс ЦБ, который:

- выступает методологическим центром и средством надзора;

- управляет банками на валовой основе;

- занимается итоговыми расчетами.

Заключение

Работа с платежными операциями всегда требует внимательности и знаний о процессе. Только четкое понимание происходящего убережет от ошибки, цена которой – потеря средств.

Часто в этом случае банк не может вернуть их обратно: они зависают в пути или поступают на счет стороннего учреждения. Невнимательному отправителю придется привлекать к розыску банковские службы и тратить огромное количество времени.

Не только бухгалтер, любой человек, связанный с переводами, должен знать номер корсчета. От короткой числовой последовательности зависит скорость и эффективность перевода.