Природа и сущность производных финансовых инструментов на протяжении веков продолжали влиять на мировую экономическую жизнь.

В последние годы международная финансовая система претерпела множество значительных структурных изменений: крупные финансовые учреждения объединились, многие компании расширили свою деятельность по всему миру, тем самым значительно усилив конкуренцию.

Тенденция, которой следовали банки и корпорации, была усилена долгосрочными изменениями, произошедшими в структуре отрасли.

Понятие дериватива

Деривативы — это финансовые инструменты, стоимость которых основана на колебаниях цен или ожиданиях других инвестиций.

Деривативы разработаны таким образом, что они соответствуют динамике цен соответствующих инвестиций. Производный инструмент можно определить, как финансовый, стоимость которого зависит от значений других более фундаментальных переменных. Они не являются независимыми, но относятся к другому продукту. У деривативов есть четко определенные условия контракта.

Важность финансовых инструментов неуклонно возрастала. Сегодня они торгуются по всему миру и стали незаменимой частью финансовой индустрии.

Читайте также: Что такое венчурные инвестиции и МРОТ

Из-за их широкого использования и огромных продаж, которые могут быть достигнуты с их помощью, их можно охарактеризовать, как системно важные, и каждый, кто работает в финансовом секторе, должен знать, что такое деривативы.

С одной стороны, они представляют собой риск, с другой — являются предпочтительным средством для многих компаний, когда дело доходит до хеджирования от колебаний валютных курсов и цен.

Формы

Общей чертой торговли деривативами является то, что они участвуют в доходности базового актива. Базовое значение является справочным.

При торговле деривативами вы не приобретаете сам базовый актив, это косвенные инвестиции.

Фьючерсный контракт

Контракт определяет, насколько высока базовая стоимость ценной бумаги, сколько ценных бумаг торгуется, в какое время и по какой цене.

В результате все эти варианты очень прозрачны для будущей сделки, потому что они определены заранее. Обе стороны контракта должны внести предоплату в качестве обеспечения.

Размер вознаграждения определяется из суммы общей стоимости, например, 5% и перечисляется на маржинальный счет. Многие фонды ориентированы исключительно на фьючерсы. Их также называют управляемыми фьючерсами.

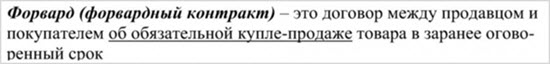

Форвардные контракты

Это стандартизированный контракт, составленный клиринговой палатой, которая управляет биржей, где контракт может быть куплен и продан.

С другой стороны, форвардный контракт — это нестандартный контракт, написанный самими сторонами.

Как правило такие договора не имеют промежуточных частичных расчетов или «корректировок» в отношении маржинальных требований, таких как фьючерсы, так что стороны не обмениваются дополнительным имуществом, обеспечивая получение прибыли, и вся нереализованная прибыль или убыток накапливаются во время контракта.

Свопы

Своп — это договорное соглашение, по которому две стороны обязуются периодически обмениваться платежами в течение заранее определенного периода времени.

Свопы обычно служат хеджированием рисков, но могут также использоваться профессионалами, как чисто спекулятивный инструмент для оптимизации доходности. Они свободно обсуждаются между договорными партнерами и являются ставкой на будущее развитие рынка.

Существует множество различных типов сделок:

- своп процентных ставок;

- своп акций;

- валютный своп и др.

С экономической точки зрения свопы можно рассматривать, как серию фиксированных сделок, которые совершаются одна за другой.

Говорят, о процентном свопе, когда один договорный партнер платит фиксированную процентную ставку на номинальную сумму, но другая договорная сторона соглашается платить переменную процентную ставку на ту же номинальную сумму.

Опционы

Опционы можно покупать и продавать как стандартизировано на фьючерсных биржах, так и индивидуально на внебиржевой торговле.

Операция с опционом — это условная сделка с деривативами, в которой покупателю предоставляется право купить или продать определенное количество базовых активов по заранее определенной цене.

Здесь покупатель получает право купить (опцион колл) или продать (опцион пут) базовые активы.

Покупатель может выбрать, действительно ли он хочет воспользоваться этим правом. Иное дело с продавцом опциона, когда сделка должна обеспечить базовую стоимость, если того требует покупатель. Таким образом, это односторонний вариант, за который продавец получает премию.

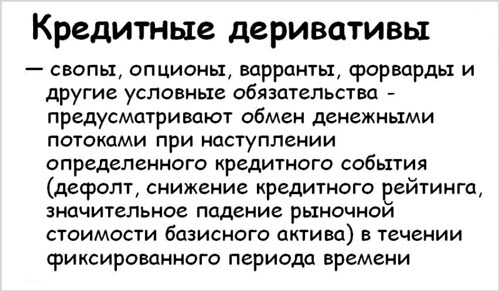

Кредитные деривативы

Подобный вид дериватива, представляет собой договор между двумя сторонами и позволяет кредитору передать риск дефолта третьей стороне.

Контракт переносит кредитный риск того, что заемщик может не выплатить ссуду. Банки, используют кредитные деривативы для устранения или снижения риска невыплаты средств заемщиком из своего общего ссудного портфеля.

Ценные бумаги

Обычно принимают форму в качестве соглашения о покупке или продаже активов по фиксированной цене или до определенной даты.

Одна из характерных черт производных ценных бумаг заключается в том, что они не секьюритизируют фактические активы (например, ценные бумаги, обеспеченные ипотекой или другими активами).

Ограничения

По истечении определенного срока деривативы полностью обесцениваются. Это противоречит общему понятию финансовых активов.

Финансовые активы, такие как акции и облигации, обычно сохраняют свою ценность в течение гораздо более длительного периода времени.

С другой стороны, деривативы удерживают стоимость в течение короткого периода времени, и это их определяющая черта.

Преимущества и недостатки

Работа с деривативами может означать большую прибыль или большие риски.

Среди его основных преимуществ мы находим то, что производные финансовые инструменты защищают инвесторов от потерь и в то же время приносят им пользу за счет прироста актива.

Плюсы:

- Позволяют торговать большими условными суммами с относительно небольшими суммами капитала;

- Позвольте получить макроэкономические взгляды на различные классы активов;

- Разрешить установку сложных стратегий.

Минусы:

- Деривативы не до конца понятны обывателю, поэтому важно иметь полное представление о предмете торговли.

Деривативы, можно спекулировать и использовать в своих интересах различия, представленные ценами базовых активов, но также можно управлять и снижать риски, связанные с инвестициями.

В случае спекуляции можно получить прибыль, если цена покупки актива ниже, чем цена, представленная тем же активом в конце фьючерсного контракта.

С другой стороны, когда мы говорим об использовании деривативов для управления рисками, владелец акций может защитить свой портфель от снижения стоимости его накоплений благодаря использованию производного финансового инструмента.