В последнее время, многие пользователи заинтересовались инвестированием. Сегодня фондовый рынок предлагает разные инструменты для финансовых вложений. Среди них можно выделить облигации, ценные бумаги, акции и прочее.

Есть и малоизвестные виды активов в России, например, конвертируемые облигации. Давайте ознакомимся с данным инвестиционным инструментом подробнее.

Расшифровка понятия

Конвертируемая облигация подразумевает ценные активы. Инвестор вкладывает свои финансовые средства в бумаги и получает систематический доход. Он имеет возможность преобразовать ценное приобретение акции.

В РФ конвертируемые облигации еще не стали популярным инвестиционным инструментом. Однако некоторые российские предпринимательские компании занимаются их выпуском.

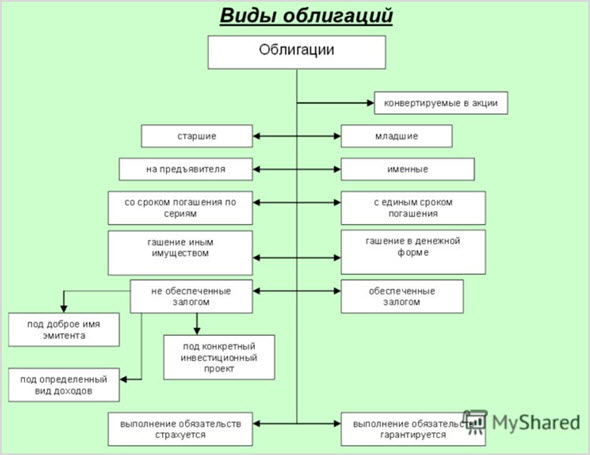

Конвертируемые облигации бывают:

- Обычные. Есть возможность обмена облигаций на акции. Вкладчики получают постоянный доход с купонов.

- Нулевые. Инвесторы не могут рассчитывать на купонные выплаты. Облигации продаются со скидкой.

- Обязательные. Клиент обязуется заниматься обменом приобретенных бумаг на акции эмитента.

- Обмениваемые. Ценные активы можно обменять на акции и ценные бумаги другого эмитента.

Принцип действия

Конвертируемые облигации работают по определенной схеме. Вкладчик инвестирует финансовые средства в ценный актив. Затем ему начисляют купонные выплаты с установленным временным интервалом.

Человек может, по желанию, совершить обмен собственной облигации на другие активы того же предприятия. Для этого, важно, предварительно, договориться о приемлемой стоимости.

Акции могут существенно подорожать. Если цена будет выше, чем стоимость конвертации, то инвестор сможет приобрести их со скидкой и реализовать по своей стоимости, которая может быть в разы больше, чем рыночная.

Таким образом, вкладчик увеличит свой доход. При этом, важно обращать внимание на условия во время покупки ценных бумаг, тогда удастся рассчитать примерную потенциальную доходность.

Преимущества и недостатки

Конвертируемые облигации имеют неоспоримые плюсы, на фоне других инвестиционных инструментов:

- При желании вкладчика, будет возможность обменять приобретенные облигации на более перспективные акции. То есть, удастся получать прибыль не только от купонных выплат, но и довольствоваться процентом от процесса колебания котировок.

- Инвестор может рассчитывать на надежную защиту своих вложений. Когда произойдет погашение ценного документа, клиент получит прибыль.

Однако, не стоит забывать и об обратной стороне:

- Опытные вкладчики знают, что купленные акции компаний можно хранить в портфеле неограниченное время. А что касается конвертируемых облигаций, то здесь прописывается конкретное временное, ограничение по погашению.

- Если стоимость бумаг остается неизменной или понижается, то клиент уже не сможет получить прибыль с бонусов и купонных выплат. Напротив, его ждут убытки.

Как можно заметить, данный инструмент имеет практически равносильные положительные и отрицательные стороны.

Однако, если инвестор грамотно распорядится своими финансами и будет следить за динамикой конвертирования, то ему удастся получить хороший доход.

Какие риски ожидают инвестора

Любые финансовые вложения предполагают определенные риски для инвестора. Конвертируемые облигации не исключение.

Например, если на этот инвестиционный инструмент будет большой спрос, и произойдет массовая конвертация, то вкладчик может потерпеть большие убытки.

Ценные активы, которые он приобрел ранее, станут не такими востребованными за счет снижения их ликвидности, что повлияет на дальнейшие продажи бумаг и акций: спрос упадет, цену придется снизить.

Прочитай: Что влияет на стоимость биткоина и прочей криптовалюты

Существует еще один разворот событий. Возможно и такое, что процент дохода с ценных бумаг будет ниже, чем рассчитывал инвестор.

Также, если стоимость будет неизменной, вкладчику придется сменить инвестиционный инструмент, иначе он понесет значительные убытки в будущем.

Примеры эмиссии в России

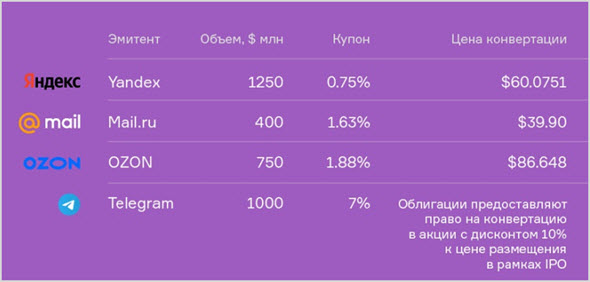

Для примера, предлагается разобрать эмиссию многопрофильной российской компании «Яндекс».

В феврале 2020 года разработчики объявили о выпуске ценных активов. Спустя 10 дней, документы были размещены на торговой бирже и готовы к продаже.

Компания дала информацию о том, что погашение установлено на март 2025 года.

Приблизительная цена конвертации составляет 47,5% по отношению к средневзвешенной стоимости активов (~$60,075).

Принудительная конвертация возможна, если стоимость акций с марта 2023 года будет выше 130% от стоимости. Или, в случае, конвертации около 85% от всего объема.

То есть, конвертируемая облигация предполагает покупку ценных документов и возможность их обмена на акции той же компании, по заранее обговоренной стоимости.

Инвестиционный инструмент подразумевает почти равносильные преимущества, недостатки и риски для вкладчика.

Сегодня в России применяются не все разновидности данных облигаций.