Субординированными облигациями называют один из видов финансовых инструментов инвестирования.

Многие вкладчики их сравнивают с ценными акциями, но суборды не дают пользователю ни малейшего права управлять предприятием.

Если компания обанкротится, то она выплатит деньги сначала главным кредиторам.

Ниже более подробно об этом инструменте инвестирования.

Понятие и цель выпуска

Как известно, англоязычное слово «subordinated» переводится, как младший по рангу, подчиненный.

Значит, суборды – это такие облигации, которые предоставляют своим владельцам меньше прав. Компания, продающая инвестору такие ценные бумаги, выплачивает свой долг более влиятельным кредиторам, а в последнюю очередь, рассчитывается с вкладчиками субординированных облигаций.

Когда случается дефолт, государственный банк, у которого есть обычные облигации и суборды, будет ставить в приоритет инвесторов классической ценной документации.

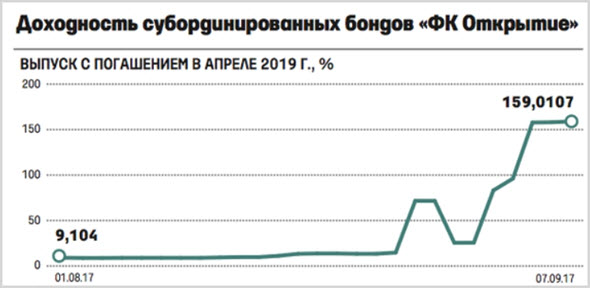

Однако, из-за величины финансовых рисков, владельцы субординированных бумаг получают больший процент дохода, по сравнению с обычными вкладчиками.

По закону РФ, на территории государства, только банковые организации имеют право заниматься выпуском субордов. Документация имеет определенные сроки погашения, 5 лет и больше. Отсутствует возможность досрочной уплаты по желанию инвестора.

Благодаря таким бумагам, банки существенно повышают уровень капитала. Удается получить больше финансовых средств и пустить их в оборот бизнеса.

Схема работает, приблизительно, так: компания реализовывает новый выпуск ценных бумаг, размещает их на фондовом рынке и объявляет об этом. Это первый вариант разворота событий.

Другие организации могут поступить так: предоставить для инвесторов стандартные ценные документы или субординированные облигации.

Первый метод может провалиться, из-за того, что капитал главных кредиторов, вероятнее всего, будет размыт. В этом случае снизится доля.

Если пойти по второму сценарию, то организаторов будут ждать большие трудности с перекредитованностью. А вот путь с субордами самый верный. Ведь это наиболее легкий и скорый способ пополнить бюджет.

Преимущества для инвесторов

Многие вкладчики обращают внимание именно на субординированные облигации, так как ценные бумаги такого типа способны увеличить их капитал гораздо раньше, чем обычные акции.

Величина прибыли может быть выше 3%, а иногда и больше. Но доходность от субордов не всегда привлекательна для инвестора.

Многие пользователи стремятся к сотрудничеству с самыми рейтинговыми компаниями, которые зарекомендовали себя на фондовом рынке с выгодной стороны.

Если взять, к примеру, известные банки России, такие, как Сбербанк, то вкладчики доверяют им больше. Ведь, по статистике, подобные организации гарантируют невысокие финансовые риски и потери.

К тому же, такие банки могут обещать своим кредиторам хорошую прибыль, процент которой возрастает, в зависимости от величины рисков.

Чем суборды опасны для инвестора

В качестве примера, предлагается рассмотреть историю российского банка «Траст».

В 2014 году организация предложила приобрести субординированные облигации всем, кто пожелает. Однако, немного позднее, у банка возникли финансовые трудности, и он прекратил выплаты инвесторам.

Те, в свою очередь, предположили, что их обманули (они думали, что вкладывались депозиты, а не в суборды).

Обязательно изучи: Как заработать Биткоин, играя в онлайн игры

Центробанк России в 2018 году опубликовал рекомендации не оформлять субординированные бумаги на обычных людей, которые не имеют соответствующей квалификации. Это сделано для того, чтобы обеспечить финансовую безопасность неопытным вкладчикам.

Инвесторы, которые вложились в суборды, рискуют следующим:

- Кризис может усугубить финансовое положение банков, а это чревато для подобных инвесторов;

- Сложно произвести расчет по процентным ставкам и сделать прогноз на долгий срок;

- Если эмитент обанкротится, то обладатели субордов, в последнюю очередь, получат свои деньги;

- Банковая организация может указать в договоре условия, по которым эмитент имеет право разорвать соглашение в одностороннем порядке и перестать платить инвестору.

Примеры российских субордов

В основном, субординированные облигации ориентированы на зарубежных вкладчиков европейских рынков.

Но не все ценные бумаги предназначены для внешней торговли, существуют документы, которые продаются внутри государства.

Чтобы понять суть российских субордов, лучше просмотреть примеры компаний с установленной ставкой прибыли:

- РСХБ (7,6 %);

- Совком (8,74 %);

- Абсолют (14,5 %);

- Держава (15 %).

Вкладчик может заработать на субордах следующими способами:

- Купить подешевле, продать подороже, а разница идет на счет инвестора.

- Воспользоваться возможностями купонной прибыли.

- Приобрести субординированные бумаги на индивидуальном инвестиционном счете, затем, через год будет произведен налоговый вычет.

Важно иметь в виду, что стоимость субордов не так склонна к неустойчивости, как перепады цен на акции. Но, в целом, они достаточно функциональны и с их помощью удастся получить неплохой доход.

Главное, чтобы инвестор был способен различать действительно ценные бумаги и активы низкого порядка.